Sonderinformation zur Grundsteuerreform

1. Rückblick: Warum die Grundsteuer reformiert werden musste

Am 10.04.2018 entschied das Bundesverfassungsgericht (BVerfG), dass die Bewertung der Grundstücke im Rahmen der Grundsteuer mit dem Einheitswert verfassungswidrig ist. Die Einheitswerte stammen teilweise aus dem Jahr 1964, in den östlichen Bundesländern basieren sie noch auf Feststellungen aus dem Jahr 1935.

Eigentlich hatte der Gesetzgeber Hauptfeststellungen im sechsjährigen Rhythmus vorgesehen, bei denen der Grund und Boden bewertet werden sollte. Diese Hauptfeststellungen fanden jedoch nach 1964 bzw. 1935 nie wieder statt. So kam es, dass zum Beispiel ein im Jahr 2015 errichtetes Gebäude so bewertet wurde, als ob es sich noch im Ausstattungszustand des Jahres 1964 bzw. 1935 befand. Die zeitgemäße Ausstattung und der dadurch bedingte höhere Wert blieben unberücksichtigt. Umgekehrt blieben bei der Bewertung aber auch Abnutzungen alter Gebäude, die den Wert minderten, außen vor.

Die Einheitswerte wurden nur vereinzelt angepasst, zum Beispiel bei wesentlichen Wertveränderungen oder bei der Errichtung neuer Gebäude. Wechselte der Eigentümer, nahmen die Finanzämter jedoch meist keine Anpassungen vor, sondern verwendeten weiterhin den bisherigen Einheitswert der Vorbesitzer.

Die Bewertung der Grundstücke auf Grundlage der veralteten Einheitswerte führte im Laufe der Zeit zu Wertverzerrungen und schließlich dazu, dass für gleichartige Grundstücke unterschiedliche Grundsteuern anfielen. Das stellt einen klaren Verstoß gegen das im Grundgesetz verankerte Gebot der Gleichbehandlung dar.

Aus diesem Grund erklärte das BVerfG im Jahr 2018 die Vorschriften zur Einheitsbewertung für die Bemessung der Grundsteuer für verfassungswidrig. Gleichzeitig verpflichtete es den Gesetzgeber, die Grundsteuer bis Ende 2019 neu zu regeln.

Diese Neuregelung soll zum 01.01.2025 in Kraft treten. Bis dahin darf die Grundsteuer übergangsweise weiterhin nach den bisherigen Regelungen erhoben werden.

2. Überblick: Was ändert sich im Vergleich zur bisherigen Rechtslage?

2.1 Bisherige Berechnung – künftige Berechnung

Wie bisher wird auch bei der neuen Grundsteuer in einem dreistufigen Verfahren mit dem Grundstückswert, der Steuermesszahl und dem Hebesatz gerechnet. Maßgebend für die Ermittlung des Grundstückswerts war bisher der Einheitswert. Dieser wird durch den Grundsteuerwert abgelöst.

Dieser Grundsteuerwert orientiert sich unter anderem am Bodenrichtwert, an der Fläche des Grundstücks, am Alter des Gebäudes sowie daran, ob das Gebäude privat oder betrieblich genutzt wird. Erst bei näherer Betrachtung wird ersichtlich, wie viele Rechenschritte künftig nötig sind, bis der neue Grundsteuerwert ermittelt ist.

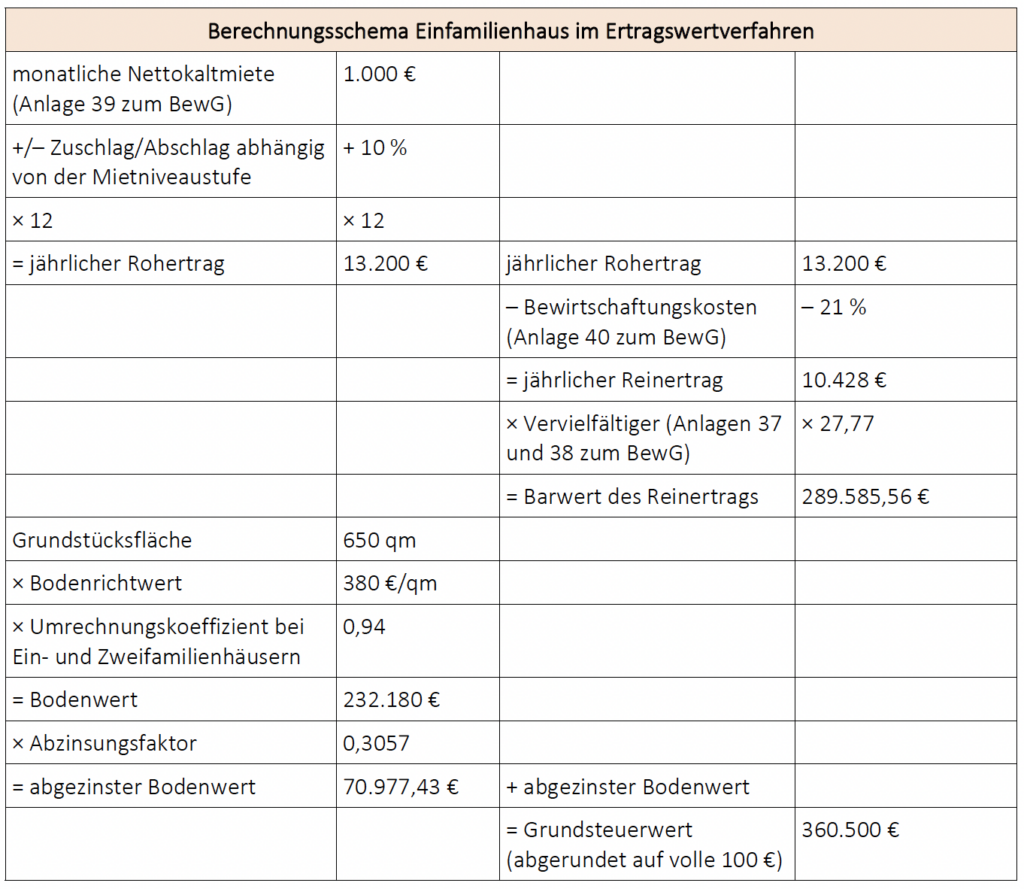

Für ein Einfamilienhaus gestaltet sich die Rechnung zum Beispiel folgendermaßen:

Zuerst ermittelt man den jährlichen Rohertrag; dieser ergibt sich aus der monatlichen Nettokaltmiete unter Berücksichtigung von Zu- und Abschlägen aufgrund der Mietniveaustufe. Davon zieht man die Bewirtschaftungskosten ab und erhält so den jährlichen Reinertrag. Darauf wendet man einen Vervielfältiger an, um den kapitalisierten Reinertrag zu erhalten. Dazu addiert man dann noch den abgezinsten Bodenwert und erhält schließlich den Grundsteuerwert.

Eine wichtige Änderung gibt es bei unbebauten Grundstücken: Auch Gebäude von untergeordneter Bedeutung zählen – anders als bisher – nun als Bebauung. Das bedeutet: Ein bisher unbebautes Grundstück könnte künftig als bebautes Grundstück gelten. Dementsprechend würde der Grundsteuerwert höher ausfallen. Gebäude von untergeordneter Bedeutung sind zum Beispiel ein Gartenhaus, ein kleiner Geräteschuppen oder ein Carport für ein Wohnmobil.

2.2 Einige Bundesländer rechnen anders

Eigentlich gilt das neue System der Grundsteuer bundesweit. Allerdings wurde den Bundesländern ausdrücklich die Möglichkeit eingeräumt, eigene, vom sogenannten Bundesmodell abweichende Regeln zur Bewertung zu entwickeln und erlassen. Von dieser Öffnungsklausel haben bisher Gebrauch gemacht: Baden-Württemberg, Bayern, Hamburg, Hessen, Niedersachsen, Saarland und Sachsen.

3. Im Detail: Die Berechnung der neuen Grundsteuer (Bundesmodell)

3.1 Das dreistufige System

Beim Bundesmodell wird die Grundsteuer in einem dreistufigen Verfahren ermittelt:

1. Stufe: Ermittlung des Grundsteuerwerts

2. Stufe: Anwendung der Steuermesszahl und Berechnung des Steuermessbetrags

3. Stufe: Anwendung des Hebesatzes

Die kurze Berechnungsformel für die Grundsteuer lautet:

Grundsteuerwert × Steuermesszahl × Hebesatz = Grundsteuer

Vor allem hinter dem Grundsteuerwert verbergen sich aber noch einige sehr ausführliche Rechenschritte.

3.2 Grundsteuerwert (Ertragswertverfahren, Sachwertverfahren)

Für die Berechnung des Grundsteuerwerts bei bebauten Grundstücken gibt es zwei Verfahren:

- das Ertragswertverfahren und

- das Sachwertverfahren.

Das Ertragswertverfahren gilt für

- Ein- und Zweifamilienhäuser,

- Mietwohngrundstücke und

- Wohnungseigentum.

Das Sachwertverfahren findet Anwendung bei

- Geschäftsgrundstücken,

- gemischt genutzten Grundstücken,

- Teileigentum und

- sonstigen bebauten Grundstücken.

Je nach Bewertungsverfahren fließen unterschiedliche Faktoren in die Berechnung ein.

Für das Ertragswertverfahren zählen insbesondere:

- Grundstücksfläche

- Bodenrichtwert

- Alter des Gebäudes

- Wohnfläche

- Mietniveaustufe

- monatliche Nettokaltmiete

Die relevanten Faktoren beim Sachwertverfahren sind unter anderem:

- Grundstücksfläche

- Bodenrichtwert

- Alter des Gebäudes

- Brutto-Grundfläche des Gebäudes

- Herstellungskosten des Gebäudes

Bei unbebauten Grundstücken ist die Berechnung dagegen viel einfacher. Hier errechnet sich der Grundsteuerwert aus Bodenrichtwert und Grundstücksfläche. Bei allen Berechnungen gilt: Der Grundsteuerwert wird auf volle 100 € abgerundet.

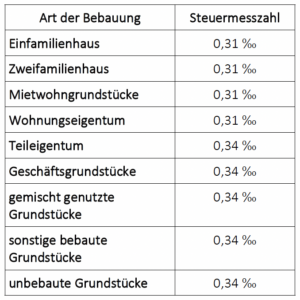

3.3 Steuermesszahl und Steuermessbetrag

Steht der Grundsteuerwert für das Grundstück fest, kommt in der zweiten Stufe die Steuermesszahl zur Anwendung. Dadurch erhält man den Steuermessbetrag, der für die weitere Berechnung benötigt wird. Die Formel dazu lautet:

Grundsteuerwert × Steuermesszahl = Steuermessbetrag

Je nach Art der Bebauung kann die Steuermesszahl unterschiedlich hoch ausfallen.

Beispiel

Ein Einfamilienhaus hat einen Grundsteuerwert von 100.000 €. Der Steuermessbetrag beträgt: 100.000 € × 0,31 ‰ = 31 €

3.4 Hebesatz

Im dritten Schritt wird der Hebesatz auf den Steuermessbetrag angewendet. Im Ergebnis erhält man schließlich die Grundsteuer.

Die Berechnungsformel lautet:

Steuermessbetrag × Hebesatz = Grundsteuer

Der Hebesatz wird von der Gemeinde bzw. Kommune festgesetzt.

Beispiel

Der Hebesatz der Gemeinde A beträgt 450 %. In der Nachbargemeinde B gilt ein Hebesatz von 400 %.

Bei einem Steuermessbetrag von 31 € ergibt sich folgende Grundsteuer:

Gemeinde A: 31 € × 450 % = 139,50 €

Gemeinde B: 31 € × 400 % = 124 €

Es gibt drei unterschiedliche Hebesätze:

- Grundsteuer A: Diese gilt für Grundstücke der Land- und Forstwirtschaft.

- Grundsteuer B: Diese gilt für alle anderen bebauten und unbebauten Grundstücke.

- Grundsteuer C: Diese darf die Gemeinde ab 2025 für unbebaute, „baureife“ Grundstücke erheben.

Die Hebesätze für die Grundsteuer A und B müssen von den Gemeinden festgelegt werden. Eine Erhebung der Grundsteuer C liegt im Ermessen der Gemeinde. Ob die Gemeinden davon Gebrauch machen werden und wie hoch der Hebesatz ausfallen wird, bleibt abzuwarten.

Voraussetzung für die Grundsteuer C ist, dass

- es sich um „baureife“ Grundstücke handelt und

- „städtebauliche Gründe“ für deren Erhebung sprechen.

Baureife Grundstücke sind unbebaute Grundstücke, die nach Lage, Form und Größe und ihrem sonstigen tatsächlichen Zustand sowie nach öffentlich-rechtlichen Vorschriften sofort bebaut werden könnten.

Als städtebauliche Gründe kommen insbesondere in Betracht:

- die Deckung eines erhöhten Bedarfs an Wohn- und Arbeitsstätten,

- die Nachverdichtung bestehender Siedlungsstrukturen oder

- die Stärkung der Innenentwicklung.

Diese städtebaulichen Gründe muss die Gemeinde nachvollziehbar darlegen. Auch muss sie die baureifen Grundstücke genau bezeichnen und das Gemeindegebiet, für das die Grundsteuer C gelten soll, in einer Karte nachweisen. Mit der Grundsteuer C will der Gesetzgeber die Eigentümer unbebauter und baureifer Grundstücke dazu bringen, dort Wohnraum zu schaffen. Durch den höheren Hebesatz und die dadurch höhere Grundsteuer verteuert sich die Spekulation mit Bauland und macht das Abwarten von Wertsteigerungen unattraktiver. Damit soll dem Wohnungsmangel vor allem in Ballungsgebieten entgegengewirkt werden.

3.5 Beispiele

3.5.1 Einfamilienhaus

Ein Einfamilienhaus in Rheinland-Pfalz, Baujahr 1990, hat eine Wohnfläche von 160 qm. Die monatliche Nettokaltmiete beträgt 1.000 €. Es gilt die Mietniveaustufe 4. Die Grundstücksfläche beträgt 650 qm. Der Bodenrichtwert liegt bei 380 €/qm. Die Gemeinde hat einen Hebesatz von 420% festgelegt. So berechnet sich die Grundsteuer (Bewertung zum Stichtag 01.01.2022):

Grundsteuerwert × Steuermesszahl × Hebesatz = Grundsteuer

360.500 € × 0,31 ‰ × 420 % = 469,37 €

Ergebnis: Die Grundsteuer für das Einfamilienhaus beträgt jährlich 469,37 €.

3.5.2 Geschäftsgrundstück

Ein Verbrauchermarkt, erbaut 2017, hat eine Bruttogrundfläche von 1.200 qm. Das Grundstück ist 4.000 qm groß. Der Bodenrichtwert liegt bei 150 €/qm. Den Hebesatz hat die Gemeinde auf 550% festgelegt. So berechnet sich die Grundsteuer (Bewertung zum Stichtag 01.01.2022):

Grundsteuerwert × Steuermesszahl × Hebesatz = Grundsteuer

1.089.800 € × 0,34 ‰ × 550 % = 2.037,93 €

Ergebnis: Die Grundsteuer für den Verbrauchermarkt beträgt jährlich 2.037,93 €.

4. Auswirkungen: Wer muss künftig wie viel zahlen?

Ziel des Gesetzgebers war es, die Grundsteuerreform aufkommensneutral zu gestalten. Insgesamt sollten alle Steuerpflichtigen zusammen nicht mehr Grundsteuer bezahlen als bisher. Die individuellen Steuerzahlungen werden sich hingegen verändern. Letztlich wird es so sein, dass einige Grundstücksbesitzer weniger bezahlen müssen als bisher, während andere künftig mehr Grundsteuer bezahlen müssen.

Wie hoch die tatsächlich zu zahlende Grundsteuer ab 2025 ausfallen wird, lässt sich zu diesem Zeitpunkt noch nicht abschätzen. Die Höhe der Grundsteuer wird vor allem davon abhängen, welche Hebesätze die Gemeinden festlegen werden.

5. Ausblick: Was müssen Sie wann tun?

01.01.2022

Der 01.01.2022 ist der Stichtag für die erste Hauptfeststellung. Das bedeutet, dass die Finanzämter alle Grundstücke in Deutschland neu bewerten. Damit die Finanzämter diese erste Bewertung durchführen können, müssen die Steuerpflichtigen eine „Erklärung zur Feststellung des Grundsteuerwerts“ abgeben.

Die Aufforderung zur Abgabe erfolgt in der Regel durch öffentliche Bekanntmachung, zum Beispiel per Amtsblatt, durch die Tagespresse oder im Internet.

Suchen Sie möglichst zeitnah die für die Erklärung benötigten Informationen und Unterlagen zusammen. Das sind zum Beispiel:

- Gemarkung und Flurstück des Grundvermögens,

- Eigentumsverhältnisse,

- Grundstücksart (unbebaut, Wohngrundstück, andere Bebauung),

- Fläche des Grundstücks,

- bisherige Einheitswertbescheide.

Beachten Sie: Muss ein Grundbuchauszug oder eine Flurkarte angefordert werden, kann dies einige Zeit in Anspruch nehmen. Und viel Zeit ist nicht bis zum nächsten wichtigen Termin.

01.07.2022

Ab diesem Termin kann die Erklärung zur Feststellung der Grundsteuerwerte abgegeben werden.

Hier stehen wir Ihnen gerne zur Verfügung und erstellen die entsprechende Steuererklärung.

31.10.2022

Der 31.10.2022 ist der letzte Abgabetermin für die Erklärung zur Feststellung der Grundsteuerwerte. Dieser Stichtag gilt auch für steuerlich beratene Mandanten.

In der Zwischenzeit

Die Finanzämter erlassen die Feststellungsbescheide bezüglich der Grundsteuerwerte und der Steuermessbeträge. Die Gemeinden legen ihre Hebesätze neu fest.

01.01.2025

Ab dem 01.01.2025 ist die neue Grundsteuer zu zahlen.

Für Rückfragen hierzu stehen wir Ihnen gerne zur Verfügung.

Ihre Steuerberatungsgesellschaft

mayer+partner